- Почему человек, который управляет машиной, должен быть вписан в страховку?

- Страховой полис с ограничением

- Страховой полис без ограничения

- Какой штраф в 2021 году, если водитель не вписан в страховку?

- Кого оштрафуют — водителя или владельца машины?

- Если хозяин рядом

- Если хозяина нет рядом

- Сколько раз могут оштрафовать?

- Если владельца в машине не было — машину эвакуируют?

- Предусмотрена ли штрафстоянка?

- Можно ли оплатить со скидкой?

- Если водитель при этом пьяный?

- Когда штраф не выпишут

- Не вписанное в ОСАГО лицо равно управление без страховки – это правда?

- Если ОСАГО есть, но оформлено не на водителя

- Если ОСАГО не оформлено вообще

- Сколько штраф за передачу невписанному человеку?

- Тонкость закона о передаче управления

- Спасёт ли доверенность?

- Можно ли не вписывать в полис собственника машины?

- Что грозит, если не вписанный в страховку человек попал в ДТП?

- Если не виноват

- Если невписанный виноват

- Но есть лазейка!

- Можно ли оформить европротокол?

- Как происходит возмещение ущерба

- Судебная практика

- Решение вопроса в досудебном порядке

- Какие могут потребоваться документы для страховой компании

- Если речь о полисе Каско?

- Увеличение стоимости страховки после ДТП, виновник которого не вписан в полис

- Как вписать в страховку еще одного водителя?

- Право на добавление водителей в полис ОСАГО

- Как добавить водителя в ОСАГО

- Как вписать водителя в электронный ОСАГО

- Особенности электронного полиса ОСАГО

- Сколько стоит вписать водителя в ОСАГО

- Можно ли обжаловать штраф за то, что не вписан в страховку?

Почему человек, который управляет машиной, должен быть вписан в страховку?

Полис ОСАГО входит в перечень документов, которые должны быть у водителя. Их отсутствие влечет за собой ряд негативных последствий, в том числе административные санкции.

Но наказание не самое страшное. Именно наличие страховки обеспечивает защиту водителя в случае аварии, даже если он виноват в аварии. Но если водитель не был включен в страховку, то машину пострадавшего (да и вашу тоже) придется ремонтировать за собственные средства.

Страховка может быть:

-

Лимитед, обязывающий владельца указывать в полисе всех водителей, допущенных к управлению автомобилем. Для этих нужд в бланке полиса предусмотрено пять строк. Если места не хватает, можно добавить драйвера по «специальным меткам» сзади. Если список лиц, допущенных к управлению, очень длинный, например, в транспортной компании, со страховщиком заключается дополнительное соглашение.

-

Безлимитный, допускающий управление любым водителем, имеющим права соответствующей категории. Но такой полис стоит дороже и большинство автомобилистов предпочитают полис с ограничениями.

Страховой полис с ограничением

Давайте рассмотрим этот аспект более подробно. Ответ на вопрос, что будет, если водитель не будет включен в страховку, необходимо начать с рассмотрения именно этого вида полиса, так как он является одним из самых распространенных. Эта страховая услуга подойдет тем автовладельцам, которые четко знают, кто именно будет пользоваться транспортным средством. При заключении договора со страховой компанией в полис сразу вносятся все лица, которые будут иметь право управлять автомобилем. Однако очень важно убедиться, что информация о каждом человеке верна.

Этот вид полиса дешевле, но у него есть существенный недостаток. Если человек за рулем не включен в страховку, он сильно рискует быть оштрафованным, если инспектор ГИБДД остановит и проверит документы. Также при попадании в автомобильную аварию, даже если виноват кто-то другой, все расходы по ремонту автомобиля несет водитель, управляющий автомобилем без страховки. Поэтому все эти тонкости следует продумать заранее, чтобы потом не пришлось сильно жалеть.

Страховой полис без ограничения

Представляет собой? Как вы уже знаете, право на управление автомобилем имеют только лица, застрахованные. Однако, если вы заранее не знаете, кто и когда может управлять вашим транспортным средством (например, у вас компания, в которой работает большое количество людей и есть служебные автомобили), то в этом случае есть отличный способ выйти из ситуация. Это безлимитный страховой полис. Его имя говорит само за себя. Этот документ выдается на владельца автомобиля, но к управлению им допускаются неограниченное количество человек. Единственный минус этого продукта в том, что он слишком дорогой.

Какой штраф в 2021 году, если водитель не вписан в страховку?

Чтобы понять суть штрафа ГИБДД за это, нужно выяснить, какие обязательства устанавливает закон для водителя и владельца. А их два:

- автовладелец обязан застраховать риск ответственности при ДТП: купить сам полис ОСАГО,

- и назначенный в настоящее время водитель должен быть зарегистрирован в действующей страховке.

В данном контексте в первом абзаце под собственником вообще следует понимать собственника. Но купить гражданскую машину может не только он – может любой, у кого есть документы на машину. А владельцем является водитель, которому владелец передал в доверительное управление руль на праве пользования транспортным средством.

Саму обязанность тоже устанавливают 2 пункта, уже из ФЗ об ОСАГО:

- пункт 1 статьи 4 требует от любого владельца обязательства застраховать автомобиль,

- пункт 2 статьи 15 этого закона устанавливает порядок осуществления такой обязанности: ввод доверенных водителей или заключение договора без ограничения лиц, допущенных к управлению транспортным средством.

При этом пункт 2.1.1(1) ПДД требует от водителя сдать полис ОСАГО сотруднику ГИБДД для проверки, либо фото своего телефона.

Размер штрафа, если водитель не включен в страховку ОСАГО, в 2021 году составляет 500 рублей. Наказание предусмотрено частью 1 статьи 12.37 КоАП РФ.

Также, в отличие от многих других штрафов в размере 500 рублей в КоАП, этот штраф для лица, не включенного в полис, не может быть заменен предупреждением как более легкой мерой ответственности.

Обратите внимание, что речь идет о случаях, когда сам полис находится с ограниченным кругом допущенных лиц. Если у вас бессрочная страховка, штрафов по закону не будет, так как не нужно никого вписывать в полис – управлять таким автомобилем имеет право любой человек, имеющий водительские права.

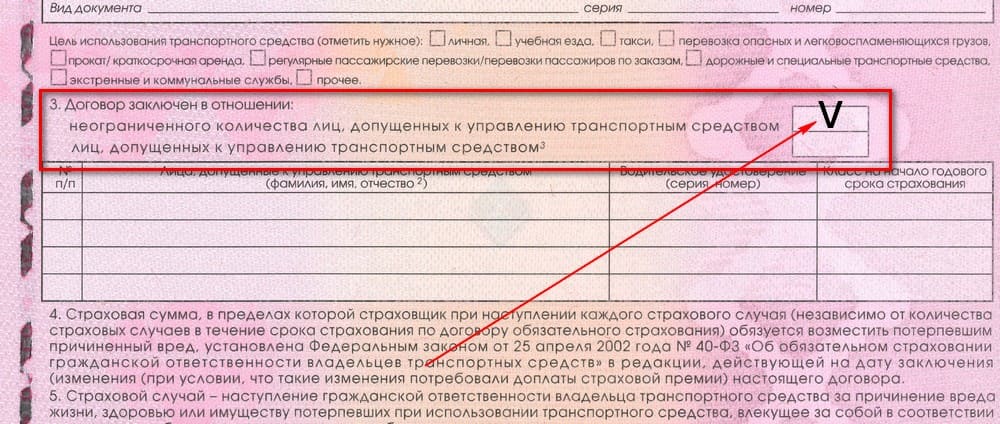

Вот так выглядит образец страховки ОСАГО с допуском неограниченного круга лиц:

Кого оштрафуют — водителя или владельца машины?

Читаем часть 1 ст. 12.37 КоАП: «..управление транспортным средством с нарушением условий, предусмотренных настоящим страховым полисом, управление данным транспортным средством только водителями, указанными в настоящем страховом полисе, влечет наложение административного штрафа в размере 500 рублей».

Проще говоря, человек, который был за рулем, будет оштрафован. Даже если рядом сидит автовладелец, смягчающих обстоятельств в законе «Об ОСАГО» нет.

Если хозяин рядом

В законодательстве о правонарушениях нет разделения штрафов по наличию или отсутствию владельца автомобиля на момент проверки документов. Если водитель не включен в полис обязательного страхования, то применение штрафа неизбежно.

Предварительно будет проверено наличие страховки ОСАГО у автомобиля и у водителя, непосредственно за рулем. Если ваша гражданско-правовая ответственность не оформлена вообще, то помимо штрафа за невнесение записи в полис на данный автомобиль будет составлен еще один протокол. В нем будет содержаться штраф за то, что транспортным средством управляет незастрахованный водитель.

Если хозяина нет рядом

В настоящее время необходимость оформления доверенности на передачу транспортного средства отменена. Владелец автомобиля имеет право дать возможность управлять им любому лицу на любой срок. При этом вместе с автомобилем нужно передать следующие документы:

- свидетельство о регистрации (СТС), выдаваемое при постановке транспортного средства на учет в ГИБДД;

- полис ОСАГО, куда вписывается сам владелец и другие лица по его усмотрению.

Именно их будет запрашивать инспектор ГИБДД при проверке на дороге, как и водительское удостоверение. Если водитель не включен в полис ОСАГО и поблизости нет автовладельца, то возникает вопрос, какое право он имеет на управление автомобилем. До выяснения обстоятельств инспектор имеет право остановить транспортное средство, проверить его на предмет угона, постановки на учет и т.п

Помимо существенной задержки реализации контроля, водителю не избежать штрафа за нерегистрацию по полису ОСАГО.

Сколько раз могут оштрафовать?

Столько раз, сколько сможете. Письменный протокол не освобождает от ответственности. И не дает «индульгенций» до конца дня. Единственное утешение — размер штрафа не увеличивается, каждый раз он будет составлять 500 рублей. Если вы оплатите штрафы в течение 20 дней, вы получите скидку 50%.

Если владельца в машине не было — машину эвакуируют?

Нет, это нарушение предусматривает только административную ответственность. В разговоре с инспектором см ст. 27.13 КоАП РФ. Перечислены все статьи КоАП, предусматривающие задержание автомобиля. Статья 12.37 («Административная ответственность за несоблюдение требований по обязательному страхованию гражданской ответственности владельцев транспортных средств») среди них нет.

Если автомобиль все же отправлен на арест, решение инспектора ГИБДД о вызове эвакуатора можно легко оспорить в суде.

Предусмотрена ли штрафстоянка?

Нет. Если водитель автомобиля не включен в действующую страховку, то спецстоянке это не грозит.

Вообще правильная эвакуация на месторождение называется «остановка транспорта». Это дополнительная мера безопасности для обнаружения таких нарушений, когда дальнейшее управление может иметь опасные последствия. Например, машину эвакуируют, если водитель сядет за руль в нетрезвом виде, ездит без прав.

Законодательство регулирует вопрос задержания транспортного средства в статье 27.13 КоАП, а его первая часть содержит перечень иных предметов, наказание за которые полагается отправлять на склад. И статьи 12.37 здесь нет. Так что если водитель водит машину и не входит в действующий полис ОСАГО, дело пойдет дальше.

Можно ли оплатить со скидкой?

Да. Отмеченные за водителя, который не может управлять данным автомобилем, 500 рублей могут быть выплачены со скидкой 50% в течение 20 дней со дня оформления нарушения (не путать с датой вступления в силу — здесь срок считается именно с дата наложения штрафа). Это регулируется п. 1.3 ст. 32.2 Кодекса.

Какую часть суммы штрафа вы можете заплатить, если вы не состоите в ОСАГО? Правильно, 250 рублей в первые 20 дней.

Если водитель при этом пьяный?

Здесь уже никаких жестких санкций, именно в том случае, если человека не включат в полис, не получится. Но будет 2 отдельных штрафа за 2 отдельных нарушения:

- штраф в размере 500 (250 дисконтированных) рублей за то, что лицо не включено в ОСАГО,

- лишение прав на 1,5-2 года и еще один штраф от ГИБДД в размере 30 тысяч рублей за состояние опьянения.

Когда штраф не выпишут

Что делать, если водителю стало плохо в дороге, а незастрахованный пассажир сел за руль, чтобы добраться до ближайшего медицинского учреждения? Формально случаи форс-мажора законом не предусмотрены, и полицейский имеет полное право оштрафовать нарушителя. Но обычно в такой ситуации инспектор протокол не составляет. Скорее, он будет сопровождать вас в больницу с мигалками».

Не вписанное в ОСАГО лицо равно управление без страховки – это правда?

Нет. Это совершенно разные преступления и караются разными административными регламентами.

Помимо штрафа за незарегистрированного водителя, в КоАП есть еще один по страховке, если на этот автомобиль нет страховки. Какое наказание будет в этом случае? Чуть больше — 800 рублей по части 2 статьи 12.37 КоАП.

Однако это разные нарушения закона.

Если ОСАГО есть, но оформлено не на водителя

В ходе расследования после ДТП может выясниться, что водитель не включен в действующую страховку. Возможны следующие сценарии развития события:

- Если у водителя на момент ДТП есть доверенность на управление транспортным средством, но она не была оформлена в ОСАГО, компенсация от страховой компании будет оформлена в обычном порядке

- Если водитель не оформлен в действующей страховке и не имеет доверенности, компенсация может быть выплачена только после судебного разбирательства. Здесь шансы получить выплату невелики, но возможны. В этой ситуации все зависит исключительно от совести судебного пристава и платежеспособности лица, виновного в ДТП

- Если ситуация, при которой виновник ДТП не включен в полис ОСАГО, решается в пользу потерпевшего, то страховая компания вправе потребовать полного возмещения суммы выплаты виновнику ДТП по апелляционной жалобе

Средство защиты коснется водителей, которые попали в ДТП в состоянии алкогольного или наркотического опьянения, совершили ДТП умышленно, скрылись с места преступления без разрешения инспектора или предоставили неполный пакет документов о ДТП.

Если ОСАГО не оформлено вообще

Если автомобиль вообще не застрахован в ОСАГО, возмещение ущерба полностью перейдет на водителя. Во-первых, необходимо будет направить вам досудебную претензию. Требование о компенсации необходимо указать со ссылками на законы. Часто такой претензии достаточно, чтобы получить возмещение.

Если автор ДТП откажется выплачивать компенсацию после иска, пострадавший будет иметь право обратиться в суд. При этом размер компенсации и порядок ее взыскания определяются в судебном порядке.

Сколько штраф за передачу невписанному человеку?

Такого нет. В 2021 году действует правило о штрафе непосредственно за вождение лица, не включенного в страховку. Но ничего не случится с собственником, арендодателем или кем-то еще, кто передал управление.

Сегодня предусмотрен штраф за передачу руля лицу без документов на право управления автомобилем (ч. 3 ст. 12.3 КоАП), а также пьяному водителю (ч. 2 ст. 12.8). Но последствия все же могут быть, и вот они!

Тонкость закона о передаче управления

Неочевидная ловушка обнаруживается в ситуации, когда водитель, не входящий в страховой полис, попадает в аварию, становится ее виновником и при этом исчезает с места происшествия. При этом потерпевший в ДТП может получить компенсацию от страховой ОСАГО в том случае, если автомобиль виновника ДТП, на котором произошло ДТП, установлен.

И тогда собственник, передавший управление, сначала получит повестки в ГИБДД для дачи показаний в разборе. Вас спросят, кто на самом деле был за рулем. И даже если он указывает пальцем на конкретного человека, его могут не привлечь из-за отсутствия доказательств, если он сам в этом не признается и/или нет подтверждения в виде четкого изображения его лица на видео регистраторы очевидцев. Простой факт отсутствия в списке уполномоченных водителей в случае ОСАГО с ограниченным кругом допущенных лиц будет фактором, который избавит вас от ответственности за ДТП.

Однако никакого наказания за это для собственника, передавшего управление, все равно не будет. После выплаты потерпевшему претензий к собственнику не будет.

Спасёт ли доверенность?

Нет. Доверенность на автомобиль не заменяет обязанности вписать водителя в полис.

Однако оно может иметь место. По крайней мере то, что доверенность давно аннулирована, не соответствует действительности. Работает, просто отменили обязанность предъявлять инспектору ГИБДД на дороге, если за рулем не хозяин машины. Почему его отменили? Да потому, что только обязательство присутствовать в страховке водителей, допущенных владельцем, является, по сути, доверием к первому праву управления этим автомобилем.

Можно ли не вписывать в полис собственника машины?

Да. В автостраховании вообще есть 4 релевантных термина:

- автовладелец — человек, владеющий автомобилем,

- владелец — тот, кому передано доверительное право собственности на машину (включая управление) или владелец,

- водитель — человек, управляющий автомобилем в данное время,

- страхователь — лицо, приобретающее страховой полис.

Таким образом, нигде в законодательстве 2021 года не говорится, что владелец должен быть застрахованным или утвержденным водителем. Кроме того, у владельца автомобиля может не быть водительского удостоверения, и тогда вписать его в полис будет физически невозможно.

Что грозит, если не вписанный в страховку человек попал в ДТП?

И вот мы подошли к самым негативным последствиям в виде ответственности незарегистрированного лица.

Вы помните, какой штраф, если водитель не включен в страховку ОСАГО? 500 рублей, а чаще всего можно заплатить и 250. Сколько придется заплатить такому виновнику ДТП? Гипотетически миллионы рублей!

Это возможность, что страховщик имеет право прибегнуть к указанному водителю. То есть это ситуация, в которой сюжет разворачивается следующим образом:

- водитель не состоит на учете в ОСАГО и садится за руль автомобиля,

- затем попал в аварию с другой машиной,

- на место выезжают гаишники и накладывают на незарегистрированного человека штраф,

- то пострадавший (пострадавший) участник запрашивает выплату у страховой компании, и по закону страховщик возмещает ему без отказа,

- но тогда страховая компания взыскивает всю сумму, выплаченную (или потраченную на ремонт с возмещением натурой) виновнику ДТП, а все потому, что она не была включена в страховку.

Более подробно алгоритм действий, что делать с пострадавшим при ДТП с человеком, не умеющим водить машину, мы рассмотрели в специальной статье по этому поводу.

Такое положение вещей четко сформулировано в подпункте «е» пункта 1 статьи 14 Федерального закона ОСАГО, где прямо установлено, что страховщик, произведший возмещение по страховому случаю, передает право обжалования виновному лицу в ДТП если он не покрывается действующим страховым полисом.

Если не виноват

Здесь потерпевшим (выгодоприобретателем) по ОСАГО будет признан только автовладелец. А незастрахованного водителя оштрафуют приехавшие гаишники.

Если невписанный виноват

Тогда платить придется незарегистрированному водителю. Но не непосредственному пострадавшему в порядке выплаты из собственного кармана, а страховой компании автовладельца, которая подаст иск о регрессе.

Подпунктом «д» пункта 1 статьи 14 Федерального закона об ОСАГО предусмотрена возможность регресса, если лицо не включено в действующий полис ОСАГО. А происходит это в общих чертах следующим образом:

- происходит ДТП, где выясняется, что виновник не входит в ОСАГО (вне зависимости от того, сидит рядом с ним владелец автомобиля или нет),

- потерпевший требует компенсацию от страховой компании преступника,

- страховая компания возмещает ущерб пострадавшему,

- но затем подает апелляционную жалобу виновному: в тот же день (в течение срока исковой давности — 3 года) виновная сторона получает письмо с такой претензией по адресу прописки.

Но есть лазейка!

В состоянии нашего объекта виновный водитель не входит в полис ОСАГО… Но хозяин сидит рядом. И по логике, ничто не мешает вам сесть за руль, и тогда пути назад не будет.

Также в этом случае возможно оформление европейского протокола, а значит такой лайфхак подойдет, даже если хозяин сидит на пассажирском сиденье и не за рулем, ведь он не может водить, если, например, он пьян, у него нет с собой водительских прав.

Но обратите внимание, что заявка на ресурс уже будет владеть машиной в случаях, когда:

- срок действия страховки истек

- проезжающий мимо вас наряд ГИБДД внезапно остановится, проверит владельца в установленном порядке и установит состояние опьянения, либо откажет в медицинском освидетельствовании,

- права собственника истекли или не существуют,

- если вы скрылись с места ДТП,

- и ряд других случаев.

А пока есть подвох: если пострадавший или свидетели происшествия предоставят видеозапись, где будет видно, что водитель не был владельцем, то водитель будет оформлен как незарегистрированный водитель. А, если выяснится после страхового возмещения, то формируется мошенничество, а это уже уголовная статья.

Можно ли оформить европротокол?

И здесь ситуация похожа на вопрос: в какую страховую компанию обращаться. Условия составления европротокола-уведомления включают в себя то, что ответственность владельцев обоих автомобилей, участвующих в ДТП, должна быть застрахована. И в этом случае:

- У владельца автомобиля в лице владельца есть ОСАГО — он может оформить европротокол с незарегистрированным водителем,

- если собственник водитель, то его гражданско-правовая ответственность не застрахована, т.к она не входит в полис ОСАГО, то европротокол запрещен.

И опять же, судебная практика 2021 года говорит о том, что собственниками в этом случае, как правило, признаются собственники. Однако нередко страховые компании отказываются признать этот случай страховым, действуя незаконно.

Так что совет тут простой:

- если ваша цель максимально быстро и беспрепятственно получить возмещение ущерба (вы стали жертвой ДТП с неустановленным виновником), звоните в ГИБДД для постановки на учет,

- если вы готовы подать в суд и получить дополнительную компенсацию за нарушение ваших прав (увольнение, штраф и т.д.), то составьте европротокол и судитесь!

Как происходит возмещение ущерба

Если автомобиль застрахован по ОСАГО, но водитель не включен в полис, то ответственность за оформление компенсации возлагается на владельца транспортного средства. Вам необходимо будет собрать документы в установленном порядке и подать заявление на компенсацию в свою страховую компанию. Страховщик осуществляет другие процедуры. Порядок возмещения убытков такой же, как и обычно.

Если у виновника ДТП есть нотариально заверенная доверенность на управление транспортным средством, то никаких дальнейших действий не требуется. В противном случае страховщик будет иметь право взыскать с виновника сумму возмещения в судебном порядке.

Если автомобиль не был застрахован по ОСАГО, то потерпевшим необходимо будет определить размер ущерба здоровью, жизни и имуществу. Затем им предстоит собрать документы об аварии и предъявить досудебную претензию виновнику. При отсутствии ответа потерпевшим придется обращаться в суд по месту регистрации виновного.

Судебная практика

Если виновник ДТП не указан в полисе, но управлял автомобилем легально (прописано в доверенности), страховая компания производит выплаты в полном объеме. Ущерб автомобилю будет возмещен в рамках действующего законодательства и начисления причитающегося платежа. Но страховая компания вправе потребовать от водителя, виновного в ДТП и не включенного в полис, регрессивную выплату, то есть возмещение уплаченной суммы из собственных средств. Как правило, в подобных ситуациях страховые компании активно пользуются своим правом. Эта практика распространяется и на владельца автомобиля, если он не включает себя в круг лиц, управляющих транспортным средством.

Страховые компании не имеют права отказать в выплате, если водитель не состоит в ОСАГО, но имеет водительские права. Если авария совершена водителем, управлявшим автомобилем незаконно, страховщик имеет полное право отказать в выплате. В данном случае все зависит от СК или решения суда. Решение о взыскании может быть представлено водителю немедленно. На быстрые выплаты рассчитывать не приходится, все зависит от кредитоспособности ответчика.

Виновник, воспользовавшись услугами адвоката, может уменьшить размер наказания или включить в него судебные издержки. Данные, предоставленные с экзамена, проверяются, правомерность их проведения подвергается сомнению. Поэтому перед проведением осмотра автомобиля необходимо телеграммой известить ответчика о месте и времени его проведения. Но в целом претензии подлежат удовлетворению в пользу потерпевшей стороны.

Решение вопроса в досудебном порядке

До подачи иска потерпевшая сторона может попытаться решить вопрос с выплатой во внесудебном порядке. В этом случае досудебный иск предъявляется к водителю, который является виновником ДТП, незастрахованным или не включенным в него.

Если после ДТП не получается договориться о компенсации и заключить договор или оформить расписку, то перед обращением в суд можно попробовать подать иск повторно. К этому моменту у вас должно быть экспертное заключение о сумме повреждений на ваших руках. Виновному финансово выгоднее согласиться на выплату компенсации на этом этапе. В случае подачи иска все судебные издержки и услуги адвоката оплачиваются виновной стороной.

Составление досудебного иска зависит от желания потерпевшего, оно не является обязательным. По общему правилу досудебный иск составляется в тех случаях, когда виновник ДТП заинтересован в досудебном решении проблемы. Также может потребоваться, если стоимость ущерба превысила максимальную выплату по ОСАГО. Остальное взыскивается с виновных.

Досудебный иск предъявляется в течение трех лет со дня происшествия, если причинен материальный ущерб транспортному средству (имуществу). Срока подачи иска о возмещении вреда здоровью нет.

В рамках досудебного иска вы можете потребовать оплату:

- Ремонтные работы в полном объеме

- Услуги крана

- Экзамен

- Сделки

- Адвокатские услуги

Претензия отправляется по почте с уведомлением о вручении. Сроки рассмотрения не превышают 30 дней со дня получения письма. Виновник может согласиться и произвести оплату, либо отказаться, направив ответное письмо.

Какие могут потребоваться документы для страховой компании

Документы необходимо предоставить в страховую компанию в течение пяти дней с момента происшествия. Это нужно будет сделать автовладельцу, побывавшему в аварии. В обязательный список входят:

- Протокол места ДТП — составляется сотрудником ГИБДД.

- Уведомление об аварии

- Политика ОСАГО

- Паспорт, ПТС

- Водительское удостоверение

- Доверенность на управление транспортным средством (если водитель не является владельцем транспортного средства)

- Платежный запрос

- Реквизиты для зачисления платежа

Документы могут быть отправлены по почте или доставлены лично в офис.

Если речь о полисе Каско?

В отличие от ОСАГО, здесь нет четкого регламента в вопросе доверенных водителей, и все решается только по договоренности. На практике в каско тоже бывает 2 вида полисов: с ограниченным кругом допускаемых и безлимитным.

Поэтому, если страховка была ограниченной, а водитель попал в аварию и не входит в полис КАСКО, то данная страховая компания не возместит причиненный автомобилю ущерб. Однако потерпевший (владелец автомобиля, водитель которого не был виновен в данном ДТП) по-прежнему имеет полное право обратиться в страховую компанию виновника за возмещением по ОСАГО, либо к виновнику напрямую, если у них не было действующая страховка.

Увеличение стоимости страховки после ДТП, виновник которого не вписан в полис

До 5 сентября 2020 года действовало очередное «экономическое наказание» для водителя, не включенного в ОСАГО. Если виновником ДТП становился водитель, то при покупке очередного страхового полиса для расчета использовался специальный коэффициент нарушений (КН), который увеличивал стоимость полиса в 1,5 раза.

В 2021 и 2022 годах это правило не действует, то есть стоимость полиса не увеличивается.

В заключение следует отметить, что штраф для водителя, не включенного в ОСАГО, небольшой. Однако в случае аварии экономические потери могут быть очень серьезными. Так что если обстоятельства позволяют ввести дополнительный драйвер, лучше сделать это своевременно.

Как вписать в страховку еще одного водителя?

Чтобы добавить водителя, не включенного в страховку, владельцу автомобиля необходимо сделать следующее:

-

обратиться в офис страховщика, у которого был приобретен полис;

-

доплата водителю вносится в размере, определяемом страхователем в зависимости от его возраста и стажа работы;

-

оформить страховку с включенным в нее водителем и сохранить квитанцию об оплате.

Из документов нужно будет иметь:

-

полис ОСАГО;

-

водительские паспорта, включенные в полис;

-

водительское удостоверение лица, включенного в страховку;

-

заявление, которое заполняется в офисе страховой компании.

Сумма, которую должен заплатить водитель, зарегистрированный в страховке, будет рассчитываться индивидуально. На него влияют стаж вождения, возраст и коэффициент BMR.

Таким образом, вы сможете избежать негативных последствий в случае ДТП и штрафов.

Право на добавление водителей в полис ОСАГО

Заключая договор страхования, страховщик берет на себя финансовую ответственность при наступлении страхового случая. Срок действия договора страхования 1 год. Указанные правоотношения регулируются Федеральным законом «Об обязательном страховании ответственности владельцев транспортных средств» и Положением Банка России «О Правилах обязательного страхования ответственности владельцев транспортных средств» (далее — Положение).

В соответствии со ст. 1.1 Правил законный владелец транспортного средства вправе заключить договор страхования в отношении себя и круга лиц, указанного в договоре. Кроме того, страхователь может допустить к управлению автомобилем неограниченное количество лиц при условии, что допуск к управлению транспортным средством имеет законное основание.

Минфин России в 2016 году указывал, что при соответствии заявителя всем обязательным требованиям страховщики не имеют права отказывать в заключении договоров ОСАГО. Это правило распространяется и на случаи изменения действующих договоров ОСАГО. Под изменением обычно подразумевается добавление нового водителя в существующий страховой полис.

Как добавить водителя в ОСАГО

По состоянию на 1 июня 2015 года полис выдается в двух формах: бумажной и электронной. Юридическая сила двух форм документов одинакова. Стоимость, сроки регистрации, остальные условия полностью совпадают. В первую очередь будет рассмотрен вопрос: как вписать водителя в бумажный полис ОСАГО.

Порядок изменения действующих договоров страхования установлен ст. 1.1. «Положения». В случае смены владельца транспортного средства он обязан предоставить страхователю свои актуальные персональные данные. Категорически запрещается самостоятельно вносить изменения или дополнения в политику. Это сделает документ недействительным. Новые контроллеры в ОСАГО добавляются следующим образом:

- Застрахованный обращается в страховую компанию в заявительном порядке.

- К заявлению прилагаются личные данные всех лиц, которым будет разрешено управление автомобилем.

На такие действия распространяются правила, установленные для страхователя (владельца транспортного средства или лица, законно использующего автомобиль). К заявлению прикрепляются следующие данные каждого водителя: ФИО, дата рождения, серия и номер водительского удостоверения, а также стаж вождения определенной категории. В противном случае у страховщика будут основания для отказа во внесении изменений в действующую страховку договор.

Как вписать водителя в электронный ОСАГО

Внесение изменений в электронный полис ОСАГО осуществляется страхователем самостоятельно, без посещения офиса страховой компании. Операция проводится в личном кабинете. Данные для входа в личный кабинет страхователь получает после получения полиса в электронном виде. Последовательность действий:

- Ищите раздел с названием «Внести изменения» — раздел может иметь схожее по смыслу название, так как функционал официальных сайтов страховых компаний разный.

- Заполните заявку с подробной информацией о каждом новом водителе.

- Подать заявление страховщику.

Для небольших компаний механизм удаленного изменения контрактов не до конца отработан. С занесением в полис нового водителя по этой причине могут возникнуть сложности. В этом случае страхователь должен посетить офис компании для внесения изменений в договор. При изменении стоимости полиса в большую сторону владелец автомобиля получит документ после внесения соответствующей доплаты.

В соответствии со ст. 30 40-ФЗ страховые организации обязаны привести в порядок и обеспечить работу своих информационных ресурсов для обработки заявок на электронные полисы ОСАГО. Но пока это требование закона распространяется не на все случаи. Поэтому у автовладельца нет выбора – так или иначе нужно посетить офис страховой компании.

Особенности электронного полиса ОСАГО

Электронные полисы часто называют Э-ОСАГО (или ЭОСАГО). Для их получения и, следовательно, для выполнения обязательств по автострахованию страхователь не взаимодействует непосредственно со страхователем. Для получения полиса достаточно подать онлайн-заявку, оплатить полис по действующей тарифной сетке и дождаться его готовности.

Готовый документ отправляется на электронную почту автовладельца. Печатная копия эквивалентна бумажному оригиналу. Его можно предъявить по требованию сотрудников ГИБДД. В соответствии со ст. 32 40-ФЗ, сотрудники ГИБДД не имеют права требовать от водителя наличие ОСАГО на бумаге.

Сколько стоит вписать водителя в ОСАГО

Сама процедура бесплатная. Страховая компания не вправе взимать комиссию за регистрационные действия. Стоимость добавления водителя в полис ОСАГО зависит от нескольких факторов. Из их:

- Возраст водителя.

- Стаж вождения: количество полных лет вождения автомобиля определенного класса.

- CBM (коэффициент бонус-малус): продолжительность поездки без происшествий.

Мощность транспортного средства не влияет на процедуру регистрации водителей в ОСАГО, так как автомобиль страхователя остается прежним. Также не влияет на ценовой показатель и регион постоянной регистрации автовладельца; как и в первом случае, регион не меняется.

Доплачивать за внесение изменений в полис не нужно во всех случаях. Если водитель опытный и имеет безаварийный стаж вождения, то с большей долей вероятности его включат в страховку бесплатно, без увеличения страховой премии.

Можно ли обжаловать штраф за то, что не вписан в страховку?

Водитель имеет право обжаловать наложенные на него санкции, однако должны быть достаточные основания и доказательства невиновности. Например, было ЧП, и вы можете это доказать.

«Как и любой другой штраф, этот штраф может быть обжалован в установленном законодательством порядке, хотя в данном случае все просто: включен водитель в полис ОСАГО или нет. Обжалование штрафа за правонарушение, которое вы действительно совершили, — обычная идея, тем более, что штрафы очень гуманные, — советует Алексей Поляков, руководитель службы технического обслуживания и ОСАГО международной сети автосервисов FIT SERVICE.